Steuern

Ende 2017 waren die Paradise Papers in aller Munde. Nach #Luxleaks und #Panamapapers war es die nächste mediale Runde für die Steueroptimierungsfälle. Dazu gab es am 29.12.17 einen “Taxation” Talk am 34c3 - Video und Slides. Anbei eine Kurzzusammenfassung des Talks.

Ich zahle mehr Steuern als die Multis – ist das normal?

Multinationale Konzerne, und insbesondere die Giganten des Internetzeitalters, stehlen sich aus ihrer sozialen Verantwortung und zahlen keine Steuern mehr –sohört und liest man immer wieder. Profite werden in palmenbewachsenen Steuerparadiesen in der Karibik geparkt (oder wahlweise auch in noblen Schiresorts in den Alpen), während für den Sozialstaat immer weniger Geld da ist. Aber stimmt dieses Bild? Warum können die das? Und was lässt sich tun? Der Versuch einer Klärung.

Stimmt es, dass ich mehr Steuern zahle als Apple, Ikea, Starbucks und co?

Ja. Viele multinationale Konzerne zahlen inzwischen nahezu gar keine Unternehmenssteuern mehr. Durch Steuervermeidungstricks und Steuerwettbewerb sinkt ihr Beitrag zu den öffentlichen Haushalten seit Jahren, während Steuern auf Arbeitseinkommen den größten Teil dieser Haushalte ausmachen.

Warum ist das so?

Unternehmen zahlen theoretisch Steuern auf ihre Profite. Bei Multis stellt sich aber die Frage in welchem Land sie Steuern zahlen müssen. Dafür gibt es internationale Regeln, die in den 1920er Jahren eingeführt wurden. Diese Regeln basieren darauf, dass fiktive Preise zwischen verschiedenen Filialen verrechnet werden. Für Unternehmen wird es in den letzten Jahren immer leichter die Profite dorthin zu verrechnen, wo die Steuern am niedrigsten sind. Dadurch müssen sie am Ende fast keine Steuern zahlen. Das liegt unter anderem daran, dass immaterielle Güter (wie Patente, Logos, Marken, Algorithmen) immer wichtiger werden, was Buchhaltungstricks leichter macht.

Warum haben manche Länder so niedrige Steuersätze?

Wenn ein Land, sagen wir Irland (nur als Beispiel), die Steuern für Unternehmen senkt, dann zahlen Unternehmen lieber in Irland Steuern als in einem anderen Land. Deswegen verlagern sie ihre Profite durch Buchhaltungstricks nach Irland, so dass Irland am Ende sogar mehr Steuern einnimmt als vorher. Genau deswegen haben die meisten Länder in den letzten 30 Jahren ihre Unternehmenssteuern massiv gesenkt. Das Problem ist, dass dadurch anderen Ländern Steuereinnahmen verloren gehen, und am Ende die Multis immer weniger Steuern zahlen.

Na und, warum sollen sie nicht weniger Steuern zahlen?

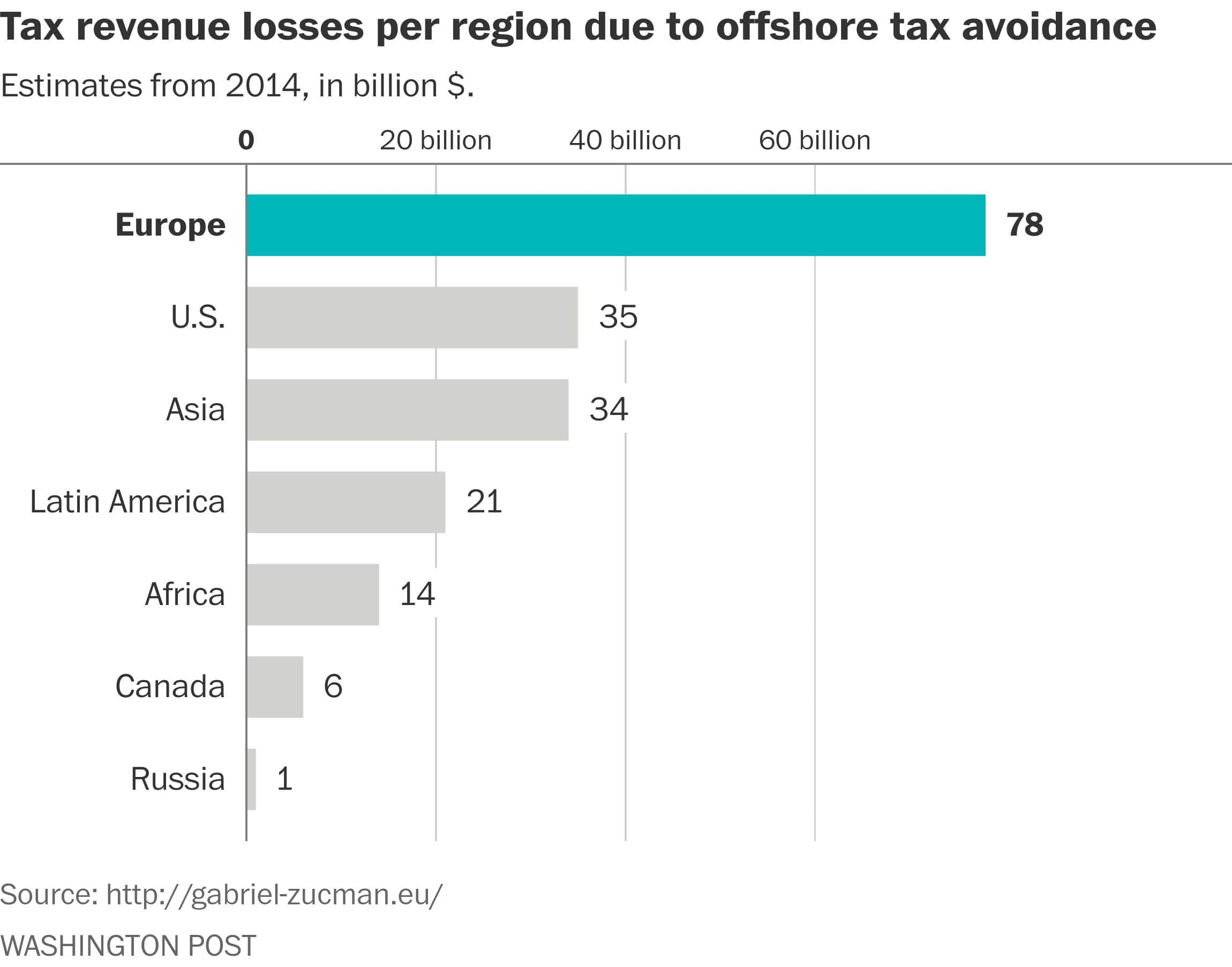

Die Tatsache, dass Multis fast keine Steuern mehr zahlen, trägt bei zu leeren Staatskassen, Kürzungen im Sozialbereich, in der Bildung und Gesundheit und zu Steuererhöhungen für niedrige und mittlere Einkommen. Die GewinnerInnen von Hinterziehung und Vermeidung sind die BesitzerInnen großer Finanzvermögen, die international in Aktien, Anleihen und Fonds veranlagt sind – das ist in erster Linie das reichste 1% der Haushalte in den Industrieländern. Die VerliererInnen sind alle anderen.

Das ist ein Skandal. Warum macht da niemand was?

Die OECD versucht gerade, das alte System zu retten, in dem ein paar Schlupflöcher gestopft werden. Das ändert aber nichts an den grundlegenden Problemen, und wird längerfristig nicht viel bringen. Es wird sich nur etwas ändern, wenn wir alle gemeinsam Druck machen auf unsere Regierungen und die EU.

Wie könnte ein besseres System aussehen?

Das Hauptproblem des jetzigen Systems ist, dass sich Multis praktisch aussuchen können, wo sie Steuern zahlen. In einem besseren System wäre das durch eine Formel vorgegeben. Man könnte zum Beispiel Profite zwischen Ländern aufteilen, je nachdem wie viel sie dort verkaufen. Das ließe sich sehr schwer durch Buchhaltungstricks manipulieren – man kann die KonsumentInnen ja nicht einfach in eine Steueroase verschiffen. Dann hätten Länder auch viel weniger davon, Steueroasen zu werden.

Ist das nicht nur linke Träumerei, so ein System zu fordern?

Immer mehr ExpertInnen fordern so eine Reform. Zwischen den Bundesstaaten der USA wird genau so eine Formel verwendet, um Profite aufzuteilen. Auch die EU-Kommission hat einen ähnlichen Vorschlag erarbeitet, und im Herbst 2016 vorgelegt. Der Vorschlag der Kommission sieht vor, Unternehmensprofite zur Besteuerung zwischen den Ländern der EU nach einer Formel aufzuteilen die zu gleichen Teilen auf Verkäufen, Lohnsumme, und Anlagevermögen beruht.Der Vorschlag der Kommission wäre ein Fortschritt relativ zum jetzigen System. Besser wäre es aber, nicht nach Lohnsumme und Vermögen aufzuteilen – sonst haben Länder noch immer einen Anreiz ihre Steuern zu senken, um Arbeitsplätze und Produktion anzuziehen. Und einzelne Länder sollten das neue System schon einführen, ohne dass alle EU-Mitgliedsländer zugestimmt haben müssen. Das macht ökonomisch Sinn und macht es politisch viel leichter, das neue System einzuführen.

Was nun?

Letztlich wird sich nur etwas ändern, wenn wir Druck auf unsere nationalen Regierungen machen, denn bei denen liegt die Macht etwas zu ändern.

Nach dem Double-Irish-Dutch-Sandwich ist vor der Patent-Box.